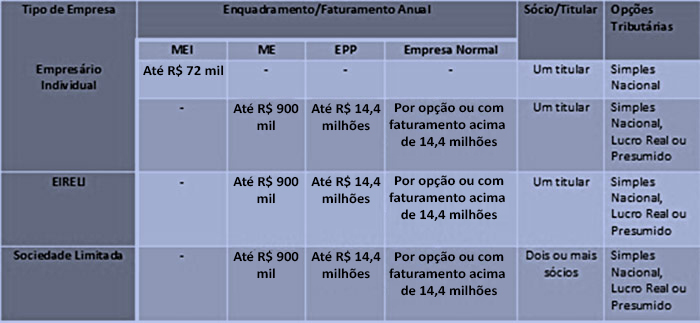

opções tributárias

Atualmente, as empresas podem tributar o seu resultado tendo como base uma das seguintes opções: Lucro Real, Lucro Presumido, Simples Nacional ou Lucro Arbitrado. A opção adotada determinará a forma de cálculo do Imposto de Renda da Pessoa Jurídica (IRPJ) e da Contribuição Social sobre o Lucro Líquido (CSLL).

Atualmente, as empresas podem tributar o seu resultado tendo como base uma das seguintes opções: Lucro Real, Lucro Presumido, Simples Nacional ou Lucro Arbitrado. A opção adotada determinará a forma de cálculo do Imposto de Renda da Pessoa Jurídica (IRPJ) e da Contribuição Social sobre o Lucro Líquido (CSLL).

Lucro Real

Qualquer empresa pode optar pelo Lucro Real, independentemente do seu porte ou ramo de atividade. Sua principal característica é a apuração dos tributos tendo como base o resultado determinado através da contabilidade e, ocorrendo prejuízo fiscal, não serão apurados IRPJ e CSLL, ou seja, o prejuízo poderá ser compensado com futuros lucros, sempre observando o limite máximo de 30% do lucro real.

Lucro Presumido

Empresas com receita bruta total, no ano-calendário anterior, de até R$ 48.000.000,00, cujas atividades não sejam de instituições financeiras ou equiparadas e nem obtenham resultados oriundos do exterior (estes são os principais impedimentos), não podem optar pelo lucro presumido. A principal característica desta sistemática de tributação é que a base de cálculo do IRPJ e da CSLL é apurada a partir de percentuais de presunção de lucro aplicados sobre a receita bruta auferida no trimestre, sendo o resultado acrescido das receitas financeiras e ganhos de capital não decorrentes da atividade operacional da pessoa jurídica. Portanto, as receitas e ganhos que não decorram da atividade operacional da empresa, são incluídos na base de cálculo sem aplicação dos percentuais de presunção do lucro, ou seja, integralmente. O fato de a empresa apurar contabilmente eventual prejuízo, mesmo assim deverá calcular IRPJ e CSLL a partir do lucro presumido extraído da receita bruta. O percentual de presunção do lucro, tanto para cálculo do IRPJ quanto da CSLL, varia em função da atividade da empresa.

Simples Nacional

Empresas com receita bruta até R$ 14,4 milhões e que não se enquadrem em alguma das mais de vinte exceções, podem optar por tributar seus lucros pelo Simples Nacional. A principal característica é a simplificação da apuração e a substituição do IRPJ, CSLL, PIS, COFINS, INSS sobre a folha de pagamento (parte da empresa), IPI, ICMS e ISS por uma alíquota única.

A opção pelo Simples Nacional, sempre que possível, tende a ser aquela de menor impacto tributário. Eventuais exceções podem ocorrer quando o peso da mão-de-obra é pouco significativo no custo do produto e, consequentemente, no seu preço. Em certos casos, mesmo que a opção seja possível, motivos mercadológicos podem determinar a sua não adoção, pela restrição de créditos tributários de IPI e ICMS por parte dos clientes dessas empresas.

Lucro Arbitrado

A adoção do Lucro Arbitrado como base para a tributação ocorre geralmente por iniciativa do Fisco, nos casos em que a empresa tenha sua escrituração contábil ou mercantil desqualificadas, sendo, por algum motivo, considerada sem valor ou inidônea, ou então, em casos específicos, por iniciativa da própria empresa. O arbitramento por conta do contribuinte pode ocorrer em casos fortuitos ou de força maior devidamente comprovados, conforme definição da legislação civil, e desde que conhecida a receita bruta. Nesses casos, a determinação das bases de cálculo de IRPJ e CSLL é semelhante à do Lucro Presumido, com acréscimo de 20%.

É necessária análise para determinar a opção entre Lucro Real e Presumido, já que ambos são possíveis para o mesmo cenário. Os principais critérios a serem observados são a margem de lucro antes do IRPJ e da CSLL e o efeito do PIS e da COFINS.

Não basta apenas escolher a melhor opção tributária de acordo com essas características, após o enquadramento da empresa nas situações gerais aqui apresentadas, o profissional da área contábil ou tributária do Lider Assessoria Contábil deve ser consultado para verificar se o caso não apresenta alguma característica especial ou se enquadra em alguma exceção legal.